最近では、中小企業の間でファクタリングが認知されるようになり、これまでのマイナーな存在ではなくなってきています。

ファクタリングそのものは、昭和の後期にはすでにありましたが、ビジネスの取引では手形が主流だった為、2社間ファクタリングが行われることはほとんどありませんでした。

現在では、経済産業省が推奨するほど、ファクタリングの存在はずいぶんと認知されてきました。

しかし、その内容については、いまいち理解度が低いのが現状ではないでしょうか。

そこで、おさらいも含めて、2社間と3社間ファクタリングの違いを確認してみましょう。

【参考記事】ファクタリングとは?【コレを読めば100%理解できる!】(保存版)

確かに債権法の改正の影響なのか、ファクタリングはよく見かけるようになったわ。

君もファクタリングの事を、かなり勉強しているからね。

でもファクタリングも種類は多いから、人に説明するのはいまいち難しくって。

確かにファクタリングの種類は増えているけど、基本的なものは変わっていないんだよ。

どういう事なのかしら ?

ファクタリングサービスがどんなに増えたとしても、2社間と3社間ファクタリングが基本になっていることは変わらないんだ。

そうなんだ。

そこで今回はファクタリングの基礎知識も含めて、2社間と3社間ファクタリングの違いを君に解説してもらいたいと思う。

復習ね。任せてちょうだい ! 先輩。

目次

3社間ファクタリングとは

3社間ファクタリングの流れ

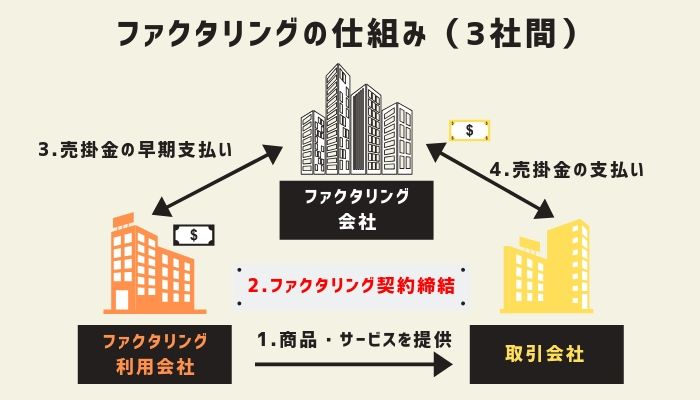

3者間ファクタリングのイメージ図

ファクタリング取引の基本として、2社間ファクタリングと、3社間ファクタリングがありますが、実は日本では3社間ファクタリングの方が長い実績があります。現在でも、銀行系ファクタリングには、2社間ファクタリングに対応していない会社も多いのもその名残ともいえるものです。

3社間ファクタリングの基本は、ファクタリング利用者側の会社とファクタリング会社、そして売掛先の会社3社間で行われるファクタリング契約を指します。取引先同士が、協調してファクタリングを進めますので、ファクタリング会社としても、かなりリスクの少ない取引とされています。

売掛債権に対して特に問題がなければスムーズな取引が望めますので、リスクの少ない分、手数料も低く抑えられるといったメリットがあります。この点を踏まえて、3社間ファクタリングに、多大な魅力を感じる方も多いのではないでしょうか。しかし、3社間ファクタリングには、意外な落とし穴が存在しています。

というのも、前提条件として、売掛先会社の承諾が得られなければ、契約することができないという点です。契約を断られるだけならよいのですが、売掛先の会社から不信感を持たれ、ビジネスに支障をきたすことも少なからずある為、慎重に事を運ぶ必要があります。

最近ではファクタリングの認知度も随分と高まったおかげで、3社間ファクタリングを利用する経営者も随分増えたと聞くわ。

かも知れないね。どちらにせよ、資金調達方法の選択肢が増えることはよいことだ。

次は2社間ファクタリングを説明するわ。

2社間ファクタリングとは

2社間ファクタリングの流れ

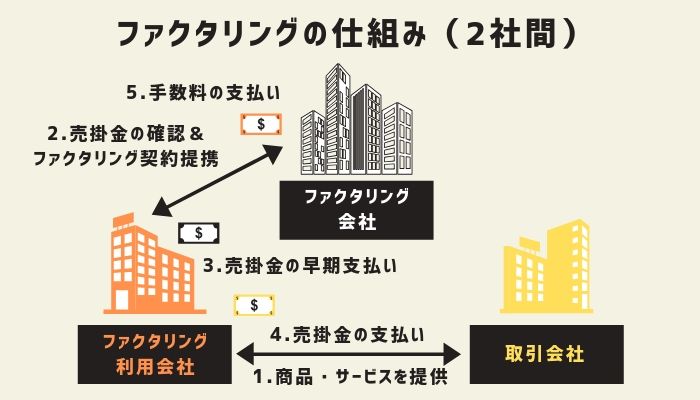

2者間ファクタリングのイメージ図

現在の主流となっているのが、この2社間ファクタリングです。2社間ファクタリングが、もてはやされる理由としては、周囲にファクタリングを利用していることを知られたくないというのが一番の理由です。2社間ファクタリングはファクタリング利用者の会社とファクタリング会社の間のみで交わされる売掛債権の譲渡(売却)の為、売掛先企業に知られる事はありません。

周囲に知られたくない理由は、ビジネスの世界が信用で成り立っているというところにあります。ファクタリングは、経済産業省も推奨する資金活用方法ですが、信用問題の観点で述べるならば、まだまだ認識不足といった問題点があります。

つまり、資金入手の方法として、いまだにその主流が融資やビジネスローンが中心の為、売掛債権の売却に関しては理解度や認識が低い為です。さらに具体的に言うならば、通常の資金づくりとは見られないことが原因で、経営不振に陥っているのではないかと不信感を抱かれる要素があるということです。

ビジネスの場では、信用度が最優先にくる為、共倒れになるリスクを防ごうと相手先企業側が先手を打ち、取引の縮小や停止の危険性があるということです。

今でも主流となっているのが2社間ファクタリングなのだけど、手数料が高めなのが難点なの。

手数料の高さはファクタリング会社側の取るリスクに比例するからね。

次は3社間ファクタリングにおける、大まかなシステムの流れを説明しておくわ。

3社間ファクタリングでの基本的サイクルと支払い完了まで

同じ売掛債権の売却ですが、3社間ファクタリングと2社間ファクタリングでは、その様式がかなり異なってきます。つまり、3社間ファクタリングの基本条項として売掛先による売上債権の買取が行われるということです。

大まかな流れとしては、売掛先がファクタリング会社へ支払いを行い、手数料が差し引かれた売掛金をファクタリング利用者へ入金を行うわけです。この入金を行うのは2社間と同様にファクタリング会社ですが売掛先が買い取りを行うという点が異なっています。

また、2社間ファクタリングにおいて売掛債権の前払いという形をとりますが、3社間の場合はファクタリング会社が売掛先会社との取引を行いますので、後から返済するということもありません。また、2社間と比べても売掛金が支払われるまでの期間が長くなってしまうといった特徴があります。

状況によっては三日程度で解決する場合もありますが、3社間の場合は平均して1~2週間かかるとされています。条件としては、売掛先企業からの承諾が確実に得られなければなりません。

したがって、入金を急がない状況であれば、手数料をかなり抑える事のできる3社間ファクタリングがお勧め度が高いと言えるでしょう。

3社間ファクタリングで一番の魅力は手数料なのだけど、売掛先の会社を交えての契約だから時間がかかっちゃうのよね。

時間を短縮するにはファクタリング会社の技量にかかってくるね。

そうね。じゃ、次に 2社間ファクタリングのシステムの説明よ。

2社間ファクタリングでの基本的サイクルと支払い完了まで

2社間と3社間ファクタリングでは、契約に連なる会社の数が異なりますので、当然支払いサイクルも異なってきます。まず、2社間ファクタリングでは、ファクタリング会社による売掛債権の買い取りが行われるという点です。つまり形としては、ファクタリング会社によって、売掛金の先払いという形の先入れ金となるということになります。

ファクタリング利用者は手数料や諸経費が差し引かれた後の売掛金額を受け取り、後日ファクタリング利用者自身が売掛先から支払われる売掛金をファクタリング会社に返済する形となります。ファクタリングはあくまでも形式上では売掛債権の買い取りとなっていますが、2社間ファクタリングでは先払いの融資という形にもみて取れます。

つまり、融資に際して発生する金利が手数料といった名目になっているということです。メリットとしては、2社間でのやりとりが行われますので即日買い取りが可能など、スピーディなやりとりが魅力です。

ただし、ファクタリング会社によって対応は異なり、平均でも2~3日要してしまうことがほとんどです。ともあれ、3社間に比べてもかなり早く、一刻も早い資金入手を願うのであれば、2社間ファクタリングといった選択肢がベストと言えます。

基本的に即日というのは午前中に申し込みが完了して審査が15:00までに終わる必要があるわ。

銀行が15:00に締まるからね。

でも最近ではネットバンクを利用した送金も可能になっているから、ファクタリング会社によっては24時間入金可能といったところもあるわ。

ところで根本的な話なんだけど、どうして2社間と3社間では手数料が違うのかわかるかな ?

それについても復習済みよ。手数料の違いはファクタリング会社が取るリスクに深く関わりがあるの。

手数料の違いは「ファクタリング会社が背負うリスク」の違い

ファクタリングを理解している方であれば、2社間と3社間ファクタリングでは、埋めようのない手数料の差が存在していることをご存じのことでしょう。手数料や諸経費は、いわばファクタリング会社の利益にあたるものですが、同様に利用金額やリスクの高さに比例して手数料は高くなっていきます。

2019年現在では、3社間ファクタリングの手数料は1%から5%、2社間ファクタリングでは10%から20%が、おおよその相場といえます。ファクタリング会社によっては3社間ファクタリングで5%から10%、2社間ファクタリングで20%から30%といった設定もみられます。

これは、銀行融資と比べてみても、非常に高い数値であり、手数料が安いとされている3社間ファクタリングでも、融資よりもかなり割高感があります。ファクタリングの手数料が高い理由には、融資が借り入れという手法に対して、ファクタリングは買い取りという形の違いにもあります。

例えば、2社間ファクタリングであれば、契約終了後にファクタリング会社から、先払いという形でお金が入金され、その後利用者側が売掛金の返済を行うといったスタイルとなります。つまり、後日返済という形になる為、持ち逃げや返済が遅れるといったリスクを負う為に、2社間では特に手数料が割高になっているのです。

なるほど。よく調べているね。

ファクタリング会社によっては、手数料を下げられる可能性もあるから、上に紹介した参考記事をもとに検討してね。ポイントとしては、リスクがどれだけ抑えられるのかをファクタリング会社の担当者に理解してもらえばいいのよ。

うむ、よくファクタリングのことを勉強しているね。

良かった ! これからも勉強を続けます。

まとめ

2社間ファクタリングと、3社間ファクタリングの違いは、リスクの違いから手数料が大きく異なってきます。ファクタリング利用者側としては、手数料の安い3社間ファクタリングに魅力を感じますが、売掛先の会社に知られてしまうといったリスクが生じてしまいます。

どちらを選択するのかは、ご自身の会社のリスクと照らし合わせて利便性の高いプランを選ぶことです。どちらも一長一短がありますので、しっかりとご検討下さい。

以上、2社間と3社間ファクタリングの違い〜特に支払いサイクルや手数料の違いなど…でした。

\ メリット盛り沢山 /