ビジネスシーンにおける資金調達手段は色々ありますが、資金面のマネジメントが上手くいかないと、例え黒字経営であっても倒産の危機に瀕することがあります。

えっ !? 会社が黒字で、倒産なんてするの ?

そうだね。業績が好調な会社が、倒産するなんて普通考えが及ばないよね。でもね実は、最近の企業倒産の約半数は、この黒字倒産なんだよ。

いわゆる「黒字倒産」などと言われるように、企業の血液である資金の流れが滞ると健全な黒字経営であっても事業を続けられなくなることがあるのです。

でもさ、赤字決算の会社も多いよね ?

うん、つまり倒産するってことは、資金が工面できなかったことを意味するもので、赤字だからと言って倒産するとは限らないんだ。

代表的な資金調達手段は金融機関からの借り入れですが、すでに限度いっぱいだと借りることができません。また融資は手続きに時間がかかるので、迅速性が求められるシーンでは間に合わないこともあります。

そんな時に利用できるのが「ファクタリング」という方法で、借り入れとは全く異なるスキームの資金調達法です。

最初に下記の45秒ほどのファクタリングのスキームについてのわかりやすい動画(最初の30秒位)がありますので是非ご覧ください。※再生時に音楽が流れますのでボリュームOFFをおすすめします。

ここでファクタリングの登場だね。

そうさ、ファクタリング最大の特徴は、資金調達の速さにあるんだ。

いかがでしたでしょうか?

当記事ではファクタリングについて知っておきたい基礎知識を細かくまとめていますが、「とにかく資金が必要!」という方にとっても最初にご理解いただきたいのは、ファクタリングと融資は全く異なる資金調達方法であるという点です。

目次

「ファクタリング」と「融資」は全く異なる資金調達方法

大前提としてファクタリングと融資の違いは最初に認識していただく必要があります。

ファクタリングと融資の違い

- ファクタリングは、取引先への請求書(売掛金)をファクタリング会社に売却して請求金額の先払いをしてもらうサービス。したがって、【売掛先企業の信用力】が重視される。

- 融資は、自社(代表者)の信用を担保に資金を借りる。したがって、【自社(代表者)の信用力】が重視される。当然、借りた後は金利を負担しながらの返済が必要。

ファクタリングは欧米ではすでに一般的な資金調達方法の一つですが、数年前からも国内の中小企業や個人事業主の間でも利用されることが多くなっていますので、この機会に是非知って頂きたいと思います。

ふーん、ファクタリングって便利だね。

でもね、必ずしもメリットばかりじゃないんだよ。それじゃ、次の項でファクタリングのタイプと、それぞれの仕組みを見てみよう。

この章ではこのファクタリングについて、仕組みやメリット、デメリットなどを詳しく解説していきます。

ファクタリングの類型について

ファクタリングは「買い取り系ファクタリング」と「保証ファクタリング」の2種類に大別できます

ファクタリングにはいくつかの類型があります。主なものとしてファクタリング全般を「買い取り系ファクタリング」と「保証ファクタリング」の2つに分類でき、ここではそれぞれの類型別に性質の違いを押さえます。

買い取り系ファクタリング

-

一般のビジネス向けファクタリング

単に「ファクタリング」といえば通常はこのビジネス向けファクタリングのことを指します。

国内の商社や企業など民間の事業者が行う商取引において発生する「売掛債権」(次項で詳述します)を売って現金化を図るものです。

-

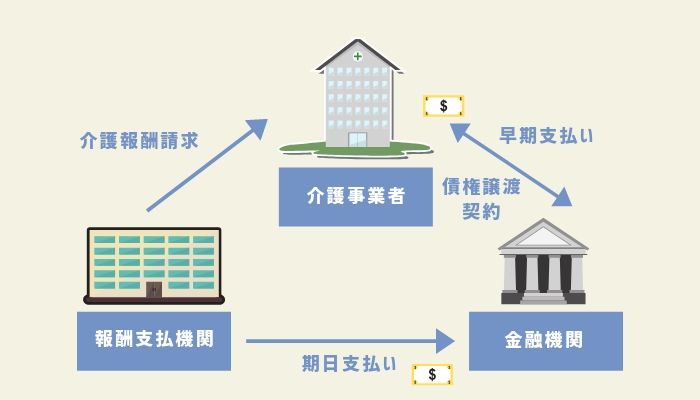

医療系ファクタリング(メディカルファクタリング)

日本は医療や介護のシステムが発達しており、国民は安い金額で医療や介護を受けられたり、調剤薬局で本来の価額よりも安く薬を購入することができます。

病院や介護施設、調剤薬局は国が定めたルールに則って診療報酬や介護報酬、調剤報酬をそれぞれの支払機関に請求することになりますが、事務処理に時間がかかるため入金までに2か月ほどを要します。

病院等が持つ支払い請求権も債権の一種ですので、ビジネスファクタリングの仕組みを応用して売買取引の対象にするものを医療系ファクタリング(メディカルファクタリング)と言います。

保証ファクタリング

-

保証ファクタリング

上で見てきた「買い取り系」とは毛色が異なる保証ファクタリングという種類もあります。

これは、売掛先企業の倒産などによる債権の回収不能に備えるものです。

ファクタリング会社に保証をしてもらうことで、万が一取引先が倒産した場合でも保証額の範囲で売掛金を回収できるのが保証ファクタリングです。

-

国際ファクタリング

取り引きの相手企業が海外企業である場合は国際取引となるので、相手方企業の信用情報などを入念にチェックするのが難しくなります。

債権の回収リスクが国内取引よりも大きくなるので、国内のファクタリング会社だけでなく海外のファクタリング会社の力も借りてリスクヘッジを行うのが国際ファクタリングです。

ファクタリングの概要

ファクタリングの概要

それでは前項の買い取り系ファクタリングの「一般のビジネス向けファクタリング」と「医療系ファクタリング」がどのようなものか、基本的なシステムを確認します。

ここでは分かりやすいように、特に「一般のビジネス向けファクタリング」である商社間の取引をイメージすると良いでしょう。日本国内のビジネス取り引きでは「掛(かけ)取引」が慣行としてよく用いられます。

これは一般に「売掛(うりかけ)」とか「掛売(かけうり)」と呼ばれています。掛取引は商品やサービスの売買取引において、商品等の引き渡しと代金の支払いを同時に行わず、支払いを先延ばしにして決められた期日にまとめて支払う商慣行を言います。

あなたが商品を買う立場であれば、商品は受け取るものの代金の支払いを先伸ばしにする「買い掛け」となります。逆に商品を売る立場であれば、代金の受け取りを先延ばしにされる「売掛」となります。

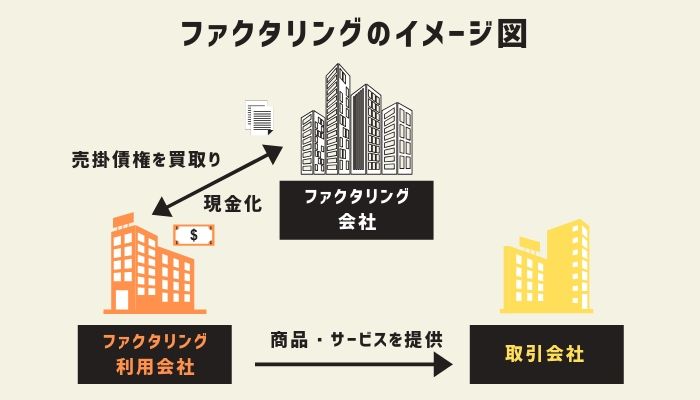

ファクタリングを利用できるのは上記のうちの後者で、「売掛」をしている立場の人が活用できます。売掛では「将来お金を受け取れる権利」が発生し、これは法律上「債権」の一種になります。債権は金銭的価値があるものですから、売ることができます。

売掛債権をファクタリング会社に買い取ってもらい、現金化を行うのがファクタリングの基本的な仕組みです。「買い取り系」の俗称が付いているのはこの仕組みに由来します。

ファクタリングの基本の流れ

ファクタリングの流れ

例えば取引先からの入金が来月の月末だけれど、それまで待てない資金需要が発生した時には売掛債権をファクタリング会社へ売って当座の資金を手に入れることが可能です。

医療系ファクタリングもこれを応用したもので基本的な仕組みは同じです。医療ファクタリングでは支払機関が取引先(売掛先)の立場になります。

ファクタリングの種類って、多すぎて混乱しちゃいそう。

そうでもないんだよ。後で説明するけど、診療報酬や介護報酬といったファクタリングも、システムは3社間ファクタリングと同じだから、基本的に「買い取りファクタリング」に該当するのは、2社間と3社間ファクタリングのみだと覚えておくといいよ。

借り入れや融資はいわゆる「借金」ですが、ファクタリングは債権の売買取引ですので本章の冒頭で説明した通りロジックが全く異なります。

念のため本章の冒頭で記載した「ファクタリングと融資の違い」について再度明記させていただきます。

- ファクタリングは、取引先への請求書(売掛金)をファクタリング会社に売却して請求金額の先払いをしてもらうサービス。したがって、【売掛先企業の信用力】が重視される。

- 融資は、自社(代表者)の信用を担保に資金を借りる。したがって、【自社(代表者)の信用力】が重視される。当然、借りた後は金利を負担しながらの返済が必要。

次の項ではメジャーな資金調達手段である借り入れとの違いを見てみましょう。

ファクタリングは買い取りで、融資は借り入れなんだよね。これならよくわかるよ。

じゃ、ファクタリングと、融資との根本的な違いを見てみようか。

ファクタリングが融資と異なる5つポイント

ファクタリングは融資とは基本の構造が全く異なるので、以下のような5つの違いが出てきます。

弁済が不要

融資はいわゆる借金ですから、借りたお金は将来返さなくてはなりません。

ファクタリングは手持ちの債権の売買取引ですから、借りたものを返すという概念自体がないのです。

なるほど。

対応する法律そのものも違うからね。

ファクタリングのイメージとしては「金券(=売掛金)を、リサイクルショップ(=ファクタリング会社)に売る」ような感覚が近いです。

金利利息がない

金融機関などからの借り入れは利息を付けて弁済しなければなりません。融資元はこれで利益を出すことになるわけですが、ファクタリングは借り入れではないので金利や利息という概念自体がありません。

債権を買い取るファクタリング会社は後述する手数料によって利益を確保することになります。

担保の提供や保証人の用意が要らない

借り入れや融資は金融機関側が返済リスクを考えて担保の提供を条件にしたり、保証人の設定を求めることがほとんどです。売買取引となるファクタリングは担保の用意は不要ですし、保証人を立てる必要もありません。

ファクタリング会社は別の視点でリスク管理を行うことで取引の安全を考えることになります。

会計上の負債が増えない

借り入れをすると会計上は負債が増えることになるので、企業としては信用の低下要因になります。ファクタリングは債権を売るだけですので、負債が増えることはありません。

信用情報機関に登録されない

一部の信用情報機関は法人情報も提供していますが、ファクタリングは借り入れではないので信用情報機関に登録がされることはありません。

ファクタリングの契約構造

なるほど、ほかの資金調達方法とファクタリングは、帳簿上でも根本的に違うんだね。

うん、間違えやすいから気をつけよう。次は、ファクタリングの基本となる、2社間と3社間ファクタリングの仕組みを見てみようか。

ファクタリングは取引の構造上の違いから「2社間ファクタリング」と「3社間ファクタリング」に分けられます。

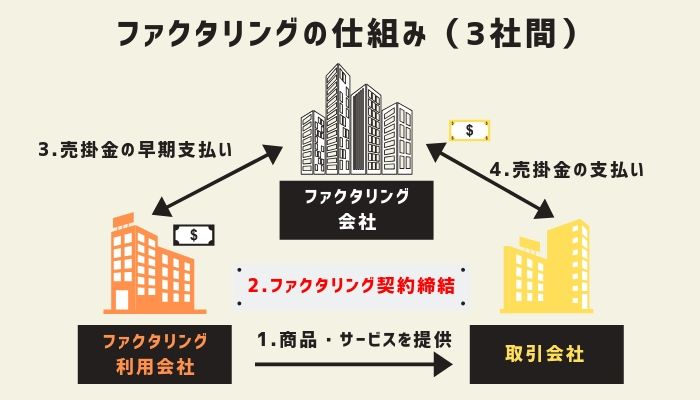

3社間ファクタリングの仕組みと流れ

3社間ファクタリングでは、売掛債権を保有する企業と売掛先の企業、そしてファクタリング会社の3社が契約当事者となります。

3社間ファクタリングのイメージ図

つまり3社全員の合意をもってファクタリングに臨むということになります。

実務的な流れとしては以下のようになります。

3社間ファクタリングの流れ

- ビジネス取引による売掛金が発生

- 3社で調整のうえファクタリング契約を締結

- ファクタリング会社が売掛債権の買取金を支払う

- 支払期日に売掛先からファクタリング会社に売掛金相当額の入金がされる

3社間ファクタリングのポイントは、ファクタリング会社への入金は売掛先の企業から直接支払われることです。

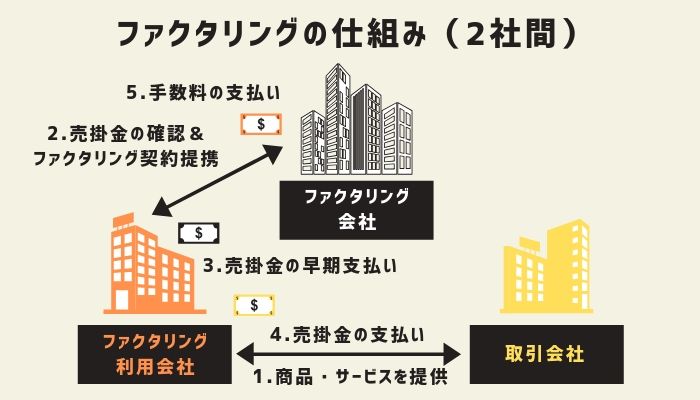

2社間ファクタリングの仕組みと流れ

2社間ファクタリングでは債権を売る企業とファクタリング会社の2社が契約当事者となります。 つまり売掛先の企業は契約関係に入ってきません。

2社間ファクタリングのイメージ図

2社間契約の流れとしては以下のようになります。

2社間ファクタリングの流れ

- ビジネス取引による売掛金が発生

- 売掛債権保有企業とファクタリング会社でファクタリング契約を締結

- ファクタリング会社が債権の買取金額を支払う

- 売掛先企業から債権保有企業に売掛金の支払いがなされる

- 債権を売った企業がファクタリング会社に手数料を支払い清算する

2社間ファクタリングのポイントは3社間契約と違い、売掛金は売掛先企業からファクタリング会社に直接支払われるのではなく、一旦売掛債権の保有企業を経由して手数料の清算がなされる点です。

売掛先企業は契約に入ってきませんので、債権保有企業の立場としてはファクタリングの利用について売掛先に知られずに済みます。

売掛金を売却して資金調達をしたことが知られると、「資金繰りが危ういのか?」と勘繰られて信用面で傷が付き、取引を控えられたり他の取引先にあらぬ噂を流されてしまうリスクがあります。

2社間ファクタリングでは取引先に知られることなく秘密裏に債権の売却が可能なので、信用面で疑われる心配が要りません。

ただし、ファクタリング会社への手数料の入金清算が一旦債権保有企業を経由して行われることから、ファクタリング会社としてはその分入金についてのリスクが増えることになります。

そのリスクを考慮して、2社間ファクタリングは3社間ファクタリングよりも手数料を高く設定するのが普通です。

ファクタリング会社によって、サービス提供が2社間契約のみ、3社間契約のみ、あるいはどちらでも対応可能などファクタリング会社ごとに異なるので、この点は確認が必要です。

また、債権額のうち実際の買い取り対象とする価額を調整してリスクヘッジを行うこともあり、計算の上で少し複雑になります。

ファクタリングは売掛債権の本来の支払期日よりも前に現金化できるものですが、利用にあたってはファクタリング会社の儲けとなる手数料の負担が生じますからこの点はしっかり理解しておかなければなりません。 次の項ではファクタリングの手数料について見ていきます。

ファクタリングの手数料はどれくらい?

ファクタリング利用時の手数料はどのくらい?

ファクタリングは貸し付けと違って大きな法的規制は今のところ入っていません。

手数料についても価格の設定はファクタリング会社が自由に決めることができます。

そのため具体的な手数料がいくらになるのかは個別のケースで利用するファクタリング会社に確認する必要がありますが、ここでは業界全体を見ての相場感や手数料額に影響する個別ケースでの各種要素について確認します。

まず大体の相場ですが、これはファクタリングの契約形態が2社間か3社間かで大きく変わります。3社間では売掛先企業も同意の上で進めることができるので、ファクタリング会社としてはリスクが下がる分、手数料も低めになります。3社間ファクタリングの場合、相場としては譲渡する債権額の1%~5%程度が目安になるでしょう。

2社間の契約では売掛金は一旦債権保有会社に支払われることになるので、例えばその債権保有会社が倒産してしまえばファクタリング会社は手数料の支払いを受けることができません。

倒産までいかなくても、元々資金繰りに窮してファクタリングを利用したわけですから、例えば他の支払いに資金を使ってしまったなどで手数料の支払いがなされない可能性も出てきます。

こうしたリスク分を考慮して、2社間契約では3社間よりも手数料が高くなるのが普通です。

2社間ファクタリングの場合、大体の相場としては譲渡債権額の10%~30%程度が目安になるでしょう。

実際には個別ケースで手数料の額を変動させる各種の要因も絡んできます。

例えば買い取り債権の価額が大きければ大きいほど、手数料率は小さくなる傾向があります。

また同じファクタリング会社の利用回数が増えれば手数料負担を下げてくれることが多いです。

そして医療系ファクタリングは通常のビジネス向けファクタリングと違い、売掛先となる相手は商社等ではなく公的な団体です。

例えば介護報酬ファクタリングでは介護事業者が国民健康保険団体連合会(国保連)に対して介護給付の請求権を持つことになるので、この債権をファクタリング会社が買い取ることになります。

介護報酬ファクタリングの流れ

介護ファクタリングのイメージ図

国保連は一般商社と違って倒産する危険などがありませんから、ファクタリング会社としては不払いリスクはほとんどありません。こうした低リスク要因は手数料を下げてくれることになります。

また医療系のファクタリングにおいては、売掛先に知られることによって以後の取引を敬遠されるなどのビジネスリスクがありませんから、通常は3社間契約でファクタリングを行います。

この面からも手数料は下がることになります。医療系のファクタリングの場合、大体の相場としては0.5%~3%程度が目安になるでしょう。

手数料以外の諸経費について

見落とされがちですが、ファクタリングの利用にあたっては手数料以外の諸経費についても負担があります。個別ケースで負担の項目と金額は変わってきますが、以下で負担の可能性のある項目をチェックします。

印紙代

売掛債権をファクタリング会社に売却するにあたっては債権譲渡契約を締結することになります。債権譲渡契約書を作成すると印紙税の課税対象文書になるので、契約書一通の作成につき200円の印紙代がかかります。

登録免許税

ケースによって不要な場合もありますが、債権の二重譲渡などのリスクを考慮してファクタリング契約の際に債権譲渡登記を求められることがあります。

債権譲渡登記を行うには登録免許税が必要で、債権の個数が5000個以下の場合は7500円、これを超える場合は15000円の登記費用がかかります。

司法書士報酬

債権譲渡登記の作業を司法書士に依頼する場合は別途司法書士報酬が必要になります。

司法書士の報酬は事務所ごとに料金体系が異なるので個別に確認が必要ですが、5万円前後程度の額になるでしょう。

ファクタリングは消費税がかかるの?

ファクタリングに消費税はかかるの?

ファクタリングにかかる消費税については意識されにくい項目ですがぜひ押さえておくべき点です。

買い取り型のファクタリングは債権の譲渡取引にあたり、消費税の課税対象から外れています。

ですからファクタリング会社に支払う手数料については消費税はかかりません。

一部悪質なファクタリング会社は利用者の無知に付け込んで手数料に消費税分を上乗せすることがあるので、明細をチェックして消費税分が乗せられていないか確認するようにしてください。

ただし、債権譲渡登記などで司法書士を利用した場合、その報酬は消費税の課税対象になります。

ファクタリングの掛け目について

ファクタリングの掛け目とは?

ファクタリングの説明では「掛け目」というものが登場することがあります。

掛け目とは、譲渡する債権の価額のうち、ファクタリング会社が実際に買い取りの対象とする価額のことです。

例えば、1000万円の売掛債権を買い取ってもらいたいとしても、ファクタリング会社はその全てを買い取りの対象にしてくれないことも多く、「掛け目は80%です」と言われれば買い取り対象は1000万円のうち80%の800万円分に限られます。

これはファクタリング会社のリスクヘッジのためで、買い取りの価額を調整することで万が一の損害を軽減する役割を果たします。

例えば不動産を担保にお金を借りる時などには、不動産の価値満額分の金額を融資してくれることはありません。満額分の7割~8割程度の貸し付けしか受けることができないことが通常ですが、これも融資元のリスクヘッジというわけです。

世の中のファクタリングの説明サイトでは掛け目と手数料を同じ意味で使っているところがありますが、本来は別物です。

掛け目を満額換算としているファクタリング会社もいるので、その場合は結局手数料と同視されるため間違いではないのですが、掛け目を設定しているファクタリング会社が多いので利用者側も本質的な違いは理解しておく必要があります。

実際の取引では、掛け目はファクタリング会社の仮押さえ金として機能することになります。 次の項では手数料と掛け目を要素に入れたファクタリングの計算例を見てみましょう。

ファクタリングの計算例

譲渡する債権の価額が2000万円で掛け目は80%、手数料が10%で諸経費が5万円とします。

この場合、実際にファクタリング会社が買い取ってくれる対象は2000万円×80%=1600万円ですから、この金額が債権を売却する企業に支払われます。残額の400万円はファクタリング会社が仮押さえしている、いわば浮いている状態です。

売掛先が期日に売掛金を支払い、これがファクタリング会社に入金されると、上の400万円を使って手数料の清算が行われます。

400万円から手数料(2000万円×10%=200万円)と諸経費5万円が引かれ、400万円-205万円=195万円がファクタリング会社から入金されます。ファクタリング利用者としては、1600万円と195万円を合わせて1795万円の現金化ができたということになります。

ファクタリングのメリット

ファクタリングのメリットとデメリット

ではここで、資金調達手段としてファクタリングを利用することのメリットとデメリットを改めて押さえておきましょう。 まずはメリット面を見てみます。

迅速な資金調達が可能

ビジネスにおいて急な資金需要が発生する場面では、何よりも迅速性が求められます。

例えば「5日後に支払いをしなければ取引が続けられなくなる」といった事情の元では、現金の調達に時間をかけていられません。

一般的な融資では数週間から1か月以上も手続きを要することが多いですが、ファクタリングは早ければ当日中に売掛債権を現金化することが可能です。

特に2社間ファクタリング契約では取引先の合意を得る必要が無いので迅速な現金化が実現できます。

3社間ファクタリング契約の場合は取引先との折衝に数日程度を要しますが、合意が取れればすぐに入金がなされます。

審査が通りやすい

融資では融資対象となる企業の経営状態や信用力を詳しく調べられるので、決算書に少しでも不安があったり税金等の滞納があると少額でも貸し付けを渋られることが多くなりますが、ファクタリングは審査自体が貸し付けや融資とは別の視点で行っています。

債権保有会社よりも売掛先の企業の信用を重視するので、債権保有企業自体に多少の債務超過や信用面で不利な点があってもあまり問題にならないケースが多いです。

担保や保証人が不要

先にも述べたように、債権の売買取引であることから担保の提供や保証人の用意が要りません。

ノンリコースである

ノンリコースとは、ファクタリング利用者が売掛先企業が倒産した時の責任を負わなくてもよいことを言います。売掛先の企業が倒産するとファクタリング会社は入金を受けられないので、儲けが無くなってしまいます。

ファクタリングの手数料はこのリスクを含めての数字ですので、債権を譲渡した企業(ファクタリング利用者)はその責任を負う必要はありません。

一般的なファクタリングはノンリコースが前提となりますが、念のため契約上でもこの点を確認できる条項があるかどうかチェックしてください。「ファクタリング会社に償還請求権が無い」という旨の文言もノンリコースであることを意味します。

決算書に影響しない

借り入れは負債が増えるので数字的に印象が悪くなりますが、ファクタリングは負債が増えないので悪影響が出ません。企業の負債は貸借対照表という企業の成績表によって様々な場面で確認されます。

例えば助成金の申請や融資の申請などの場面だけでなく、一般の取引においても取引先の素性確認に必ずと言っていいほどチェックされます。貸借対照表で負債が増えないことは大きな利点です。

取引先に知られないようにできる

2社間のファクタリング契約では取引先の企業に知られることがなく、秘密裏に進めることができます。

ファクタリングのデメリット

次にデメリット面を見てみます。

(2社間ファクタリングの場合)手数料が高い

ファクタリングも当然ながら手数料がかかります。そして、2社間ファクタリングの場合、取引先に知られずに迅速に資金調達ができる代わりに手数料は高めですから頻繁な利用はできません。

早期に現金化できることで一時的な資金繰りは改善されますが、次月以降の売上が見込めない場合、資金繰りは余計に厳しくなりますので十分な考慮が必要です。

少額案件は拒否されることも

ファクタリング会社は手数料で利益を得ますが、譲渡を受ける債権の額が大きいほど手数料利益も増額するので、譲渡債権額が大きいほど喜ばれます。

逆に少額の場合は事務手続きにかかる手間やリスクの方が大きくなってしまうため、旨みが少ないと判断されると取引を断られてしまうこともあります。

満額の譲渡はできないことが多い

多くのケースではファクタリング会社が掛け目を設定してきます。必ずしも本来売りたい価額の全てを買い取ってくれるわけではないので、場合によっては必要な資金額を調達できない可能性も出てきます。

債権譲渡登記を求められることも

債権譲渡登記は必ず必要になるわけではありませんが、ファクタリング会社が債権の二重譲渡リスクなどを考えて登記を求めることもあります。

その場合登記費用などがかかることに加え、2社間ファクタリング契約のケースでも秘密性が薄れてしまいます。

可能性としては考えられるけど、2社間ファクタリングの場合、基本的には買掛先会社の秘密は守られるよ。

普通に考えたら、売掛先の会社が、わざわざ債権の登記を確認しに来るっていうのも手間だしね。

債権譲渡登記は法務局で調査すればだれでも確認することができるので、もし取引先が調べれば債権が譲渡されたことを知られてしまいます。

ただ、何もないのに取引先がわざわざ調べるということは考えにくいので、通常はそう心配する必要はありません。

一部の悪徳ファクタリング会社には注意

ここでは一部の悪徳ファクタリング会社に関して、喚起を促す意味でもふれておこうと思う。

だまされる方も悪いって言うけど ?

そうとも限らないよ。手口は年々と巧妙になりつつあるからね。

ハイ、注意ポイントに注目だね !

ファクタリングは海外に比べて国内の認知度はまだそう高くありません。

大きな法規制も入っていないことから、悪質なファクタリング会社も参入しやすくなっています。例えばヤミ金を生業としているファクタリング会社も紛れ込みやすくなっているので、悪質なファクタリング会社と付き合ってしまうと大変です。話しを進める中で以下のような点が認められる場合は取引を避けてください。

契約書を作ろうとしない

例えば印紙税の負担を避けるためなどと言って債権譲渡契約書を作らないで取引を進めようとするファクタリング会社は危ないので避けてください。

契約書は約束事を記したものですので、これがないとトラブルになった時の証拠が無いので自方の正しい主張ができませんし、相手方も確信的な悪意があればいくらでも無理難題を要求してきます。ファクタリングを利用するのであれば契約書の作成は必須と考えてください。

保証人や担保を求める

先に述べたように、ファクタリングは債権の売買取引ですから保証人や担保の用意は不要なはずです。何かしらの理由を付けて保証人や担保を要求してきたら危険信号ですので取引は避けた方が良いでしょう。

実質的な貸し付けである

例えば契約書上は「ファクタリング契約」となっていても、実質的に金利分を上乗せして返済を求めるような内容であればそれは貸し付け契約になります。

ファクタリングに名を借りた貸し付け行為をするようなファクタリング会社は真っ当ではありませんので避けてください。

ふむふむ、ファクタリングの事がよく分ったわ。

これで君も、今日からファクタリングマスターだね。

ファクタリングのシステム自体は簡単だけれど、ファクタリング会社によって扱いが異なる異なる事もあるから契約内容には要注意だよね。

その通りさ。契約書は、署名なつ印後、法的な根拠を持つことになるから、もしわからなければ持ち帰って検討する事も必要だよ。

まとめ

本章ではファクタリングの基本的な仕組みや融資との違い、メリット・デメリットなどを見てきました。ファクタリングは売掛金を債権として譲渡し現金化を行うもので、急な資金需要に対応できる数少ない手段です。

資金繰りで危機が迫った時に活用できますが、高い手数料がかかる点は考慮しなければなりません。実際の契約では諸経費も含めて手元に入る現金がどれくらいになるのかを計算して、納得ずくで契約に臨めるようにしてください。

以上、ファクタリングとは?【コレを読めば100%理解できる!】(保存版)…でした。

\ メリット盛り沢山 /