この記事でわかるポイント

- 色々な資金調達方法とリスクについて

- 融資以外の資金調達方法

- 資金調達方法毎のメリットとデメリット

多くのビジネスマンが、最終的な目標や夢に掲げるのが経営者の道です。

会社の代表ともなれば、自身で会社を切り盛りし、成功すればそれだけリターンが大きいのも大きな魅力です。

当然、経営者はその手腕を問われるものですが、以外にもその最大のポイントは、いかに効率の良い資金調達を行っていくかにあるようです。

事業を興すのにも、会社を運営していく為にも、資金調達ってかなり重要って聞くわね。

経営手腕も大切な要素だけど、いくらアイデアやビジネス素養が優れていても、資金がなければ何も始まらないからね。

ということは、今回のお話は資金調達の話かしら?

勘がいいね ! 後輩君。その資金調達の手段だけど、簡単に資金入手できる一方で、リスクも存在するという話をしてみようと思う。

なるほど。分かりやすく解説お願いします ! 先輩。

了解。まずは、なぜ資金調達が必要なのかを、簡単に説明しておこう。

目次

資金調達の必要性と3つの方法

大きな企業であれば、それなりの資本力で体力もありますが、中小企業や小規模事業者などは、ちょっとしたことで、資金繰りが悪化してしまうことはよくあることです。

会社経営の理想は、事業資金を売り上げの利益だけで賄えることで、自己資金だけで事業展開や拡大が行えれば、それに越したことはありません。

しかし実際には、新たに事業を開始したり、工場の建設など設備投資も必要となってきます。

また、新たな需要や大規模な受注など、急に資金が必要となるシーンは意外と多いものです。

資金繰りの悪化は、当然会社の体力を損なうもので、最終的には倒産の危機にひんする事も多く、資金調達の確立はすべての企業で、必要不可欠なものとなっています。

もちろん一部の会社で、無借金経営がない事はないのですが、金融機関では一定の評価がなされているようです。

しかし、経済学的に言えば、借入金によるレバレッジ効果が認められれば、より高い収益が見込めますので、借り入れを行った方が良いといった見方もできます。

一般的にみれば、大企業よりも、中小企業の方が圧倒的に多く、資産をあまり持たない中小企業以下の会社にとって、資金調達はより切実なものとなっています。

実際に日本の企業のうち、約99.7%が中小企業、あるいは個人事業主となっていますので、日本の経済を支えているのは、こうした中小企業が中心になっているのです。

中小企業の場合、一般的には3つの方法で、資金調達が行われています。

資金調達の方法【その1】デット・ファイナンス

一般的に行われているのが、デット・ファイナンスと呼ばれる資金調達方法で、融資やビジネスローンなどの金融機関から、借り入れを行う方法がよく知られている手段です。

資金調達の方法【その2】エクイティ・ファイナンス

株式会社に見られるように、株式の発行を行い、出資者による資金調達を行うのが、エクイティ・ファイナンスと呼ばれる方法です。

出資による資本金の調達ですので、借入金のように返済する必要のないのがその特徴です。

経営者にとって、かなり魅力的な手段となりますが、事業を安定させ、出資者に対してリターンが必要となります。

資金調達の方法【その3】アセット・ファイナンス

アセット・ファイナンスとは、資産売却による資金調達を方法で、不良在庫などの売却がこれにあたります。

会社にとって不要在庫は、利用していない遊休資産を売却することになりますので、有効活用といった意味では、かなり有効な資金調達手段です。

【参考記事】【2020年決定版】すべての資金調達方法を網羅する!

中小企業にとっての資金調達の方法には、主に3つの手段があるのね。

そうだね。起業時には、資産の売却は不可能だし、出資はかなりハードルが高いから、一般的に行われているのは融資によるデットファイナンスによる資金調達だね。

資金の調達は、誰にでもできる事なの ?

もちろん、様々な準備が必要だけど、経営者ならメリットとデメリットがあることを、最低限理解しておかなければならないね。

危機に備える為の資金調達とそのリスク

危機といえば、現在進行形中である新型コロナウイルス問題が、最上位に挙げられるでしょう。

新型コロナウイルスの影響で、世界的な経済の停滞が起こり、大小かかわらず多くの企業が、致命的な打撃を受けていることは、皆さんご承知のことでしょう。

ご存じの通り、経済はスムーズな流れで、様々な産業がかみ合わせられることによって変わっています。

生産 →流通 →販売 →消費の図式は、この将来も変わることのないものですが、いずれかの歯車が無くなってしまえば、社会経済は鈍化してしまいます。

今回の新型コロナウイルス問題は、今世紀最大の経済危機と言えるものですが、これまでにも幾度となく、こうした経済危機が頻発しました。

日本国内でいえば、バブル崩壊後に訪れたサブプライム問題やリーマンショックにより、失われた20年が記憶に新しいのではないでしょうか。

また、この間に起こった、東日本大震災により、福島第一原子力発電所事故問題は、日本の経済に大きな打撃を与えました。

以前までの日本は、経済大国と呼ばれて久しいものでした。

実際に、1988年から2001年までにかけて、一人当たり名目GDPは世界のベスト5に入っていましたが、その後はご存じのとおり日本経済の低迷によって、2015年では27位まで落ち込んでしまいます。

現在は周知の通り、経済の立て直しにより、ゼロ金利政策が行われ、徐々に経済の持ち直しによって、ようやく経済の復興がなされるかと思いきや、このたびの新型コロナウイルス問題により、世界的な規模の経済の低迷が危ぐされています。

今回の新型コロナウイルス問題は、これまでのリーマンショック以上に、経済的なダメージが強いのではないかといわれています。

実際に、2020年5月現在で、コロナ関連による倒産件数は170件を超えており、この年の倒産件数は1万件を超えるのではないかと予想されています。

もちろん、政府による救済措置も行われており、経済活動を維持の為の臨時給付金や民事融資など、善処策が実施されています。

多くの経営者が、生き残りを図る為、こうした取り組みを利用していますが、このような状況で一番大切なのが、資金調達の在り方と言えるでしょう。

現在、国の機関以外でも、地方銀行などで積極的な融資を行っています。こうした仕組みを利用し、危機に備えた資金調達方法を積極的に活用していきましょう。

こうしてみると、経済の危機は、いつ起こるかわからない怖さがあるわね。

だからこそ、そうした危機に備えて、どのような資金調達方法があるのかを知っていて欲しいんだ。

そうやって、万が一の時に備えるのね。

そうだね。その為にも、メリットだけじゃなく、リスクがあることを知る必要があるね。

そこでまずは、融資によるリスクを学んでおこう。

融資によるメリットとリスクを理解しよう

金融機関による融資は、資金調達方法として一番オーソドックスな手段といえます。

融資とは、いわば借金による資金調達で、利息の支払いが低ければ、かなり有効な資金繰り方法となります。

特に銀行による融資は、ほかの金融機関の借り入れと比べると、金利がかなり低いといった有利性があります。

銀行融資は、大企業に優しく中小企業に厳しいと言われ、審査が厳しいとされていますが、必ずしもそのようなことはありません。

というのも、信用保証機関による借り入れ方法が確立されているからです。

銀行の融資には、大別するとプロパー融資と保証付き融資の2つがあります。

プロパー融資とは、基本的に借り入れを申し込む会社の信用に依存するもので、企業の格付けランクが低ければ、審査が厳しいという特徴を持っています。

【参考記事】銀行のスコアリング評価と信用格付評価を上げるためできる5つのこと

銀行融資が厳しいといわれるのも、このプロパー融資の事で、現状では中小企業にとってプロパー融資はかなり難しいとされています。

一方で、中小企業は、銀行融資を受けられないかといえば、そうではありません。

前述のように、中小企業などでは、信用保証機関による融資が可能だからです。

信用保証機関による融資は、中小企業や個人事業主であっても審査が通りやすく、金利もそれなりに低いのですが、信用保証機関に対して保証金を支払う必要があります。

借り入れが可能であれば、銀行融資は金利が安く、かなりメリットの多い資金調達を方法ですが、それなりのリスクも存在します。まず、借りた金額よりも、返済額が大きくなってしまうということです。

利息を支払わなければならないので、当然ともいえますが、融資の条件によっては、最高で年18.0%程度になることもあります。

また、融資は借入金ですので、貸借対照表では負債と記さなければならないということです。

当然、負債額が多くなればなるほど会社の負担となり、経営を圧迫してしまうことになります。

さらに、追加融資などを受ける際には、負債の額が大きければ、企業評価が低く見なされるという点です。

仮に、返済が厳しくなり、債務超過とみなされてしまえば、追加融資を受けられない可能性もあります。

また、この状況を取引先に知られてしまえば、取り引きを手控えられてしまうといった状況にも、なりかねないリスクがあります。

ローンと同じで、融資は私たちに身近なものだけど、返済できなくなるのが一番怖いわ。

借りる側以上に、貸した側にとっては最大の恐怖と言えるね。

次は、最近注目を集めている、ファクタリングに関して解説しておこう。

ファクタリングによるメリットとリスクを理解しよう

2020年4月の民法改正により、従来の債権法も大きく変わることとなりました。

【参考記事】【2020年最新版】民法改正後のファクタリングはどう変わる ?

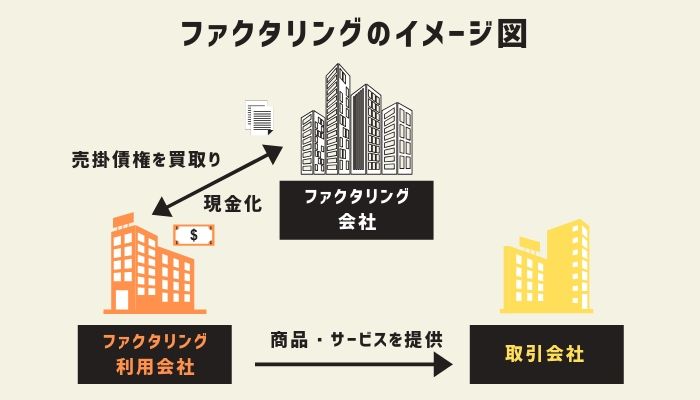

ファクタリングをご存じの方ならお分かりの通り、ファクタリングは売掛債権を売却し、資金調達を行う方法です。

ファクタリングのイメージ図

一般の方には、あまりなじみのない話かもしれませんが、この売掛債権とはズバリ売掛金のことを指しています。

売掛金を分かりやすく言えば「請求書」と言い換えても良いかもしれません。

大なり小なり、どのような会社でも商品の販売、あるいはサービスの提供によって、事業を行うのはどこでも同じです。

小売りを中心として、事業を行う会社であれば現金払いが基本ですが、会社間の取り引きの場合、現金払いといった方法はまれで、基本的にはツケ払いが一般的な方法です。

一般人には、会社間の取り引きで、なぜツケ払いが一般的なのかかなり不可解に感じてしまいます。

なぜなら、立派な会社のはずなのに、なぜツケで取り引きを行っているのか理解不能だからです。

そこには、経済のサイクルを理解する必要があります。

つまり、どの会社でも商売、つまり事業を行っていくには、必ず仕入れというものが必要となってきます。

仕入れ段階では、売り上げが発生しませんので、どうしても後払いでなくては支払いを行えない事になります。

その為に、会社間の取り引きでは後払いが基本で、生産 →卸元 →小売業者の間で、一定の支払いサイトによる後払いが行われているわけです。

ここで発生するのが売掛金の存在で、この売掛金を債権として、現金化するのがファクタリングということになります。

ファクタリングは、数カ月先となる支払いサイトを前倒しし、速やかに現金化できるといったメリットがあります。

ファクタリングのメリットとしては以下のようなメリットがあります。

ファクタリングの主なメリット

- 売掛金入金の前倒しが可能

- 支払いサイトを短縮できる

- 借入(借金)にならない

- 償還請求権なしの契約によりリスクが少ない

もちろん、ファクタリングにデメリットが無いわけではありません。

ファクタリングを利用するうえでデメリットとして、手数料を差し引かれる為、どうしても目減りしてしまうことが第一に挙げられます。

また、掛け目の設定によっては、思ったよりも現金化できない場合もあり、手数料の相場も業者によって幅が広いことです。

特に、2社間と3社間ファクタリングとでは、手数料が極端に異なりますが、これはファクタリングを利用することを、取引先に知られるか否かで、利用方法が変わってきます。

【参考記事】【利用者必見】ファクタリングに関する手数料のすべてがわかる!

つまり、場合によっては、取引先の信用を失ってしまう可能性もあるわけです。

融資に比べてみると、リスクがあまりないように感じるわね。

確かに、ファクタリングはメリットが大きいんだ。

手数料の問題さえ解決できれば、かなり有力な資金調達方法だよね。

売掛金があるのが前提だから、起業者向けではないね。

次に、融資やファクタリング以外の方法として、出資による資金調達方法を見ておこう。

その他の資金調達方法とリスク

融資とファクタリングの違いは、融資が借入金であることに対して、ファクタリングは売掛債権の売却である為、売り上げの前倒し、つまり会社資産の売却にあたることが大きく異なります。

最近では法整備も進み、メジャーになりつつあるファクタリングですが、資金調達には借り入れや債券の売却以外にも、いくつかの方法があります。

その一つが、出資による資金調達方法です。

出資による資金調達方法は、ポピュラーな株式の発行や社債 / 少人数私募債などがありますが、その最大のメリットは出資に対して、返済する必要が全くないというところでしょう。

借入金や債権の売却・資産の売却などとは異なり、発行するだけで資金が確保できることは、それだけ大きな魅力と言えます。

ただし、出資者は会社に対して、出資に値するだけの魅力がなくてはなりません。

現状では小規模な会社でも、将来的に有望な会社、つまり展開していく事業に対して、将来的な企業価値が認められることこそ、重要なポイントとなります。

つまり企業は、出資者に対して、それだけのリターンを支払う必要があり、会社が存続する限り終始見返りとなる配当金を与え続ける必要があるのです。

では実際に、出資による資金調達とそのリスクをまとめてみましょう。

配当金を出し続けなければならない

配当金は、会社の利益から成すことになります。

会社経営の収支が、黒字であれば特に問題はないのですが、それは一定の利益を会社の資金から成すことになりますので、大きな出資を受ければそれだけ会社の負担になります。

経営権を奪われてしまう可能性もあり

ご存じの方も多いかと思いますが、株式発行の際に持ち株割合によって、経営権を握れるかがかかわってきます。

すなわち、持株率が50%を下回ってしまえば、経営権をほかの株主に奪われてしまう可能性があるわけです。

多額の出資は、会社経営にとって有り難い事ですが、持ち株割合が一気に下がってしまう可能性がありますので注意が必要です。

上場を目指す必要があり

ベンチャーキャピタルを利用して出資を募った際は、会社の最終目標として上場を目指す必要があります。

というのも、ベンチャーキャピタルでは、株式の大幅な価値上昇を目標として出資している為、上場を目標に掲げる必要があるのです。

出資者に対して報告の義務がある

出資者のほとんどは、投機目的で出資している場合がほとんどです。

その為、収支報告として年に一度決算報告を行い、財務状況や配当の有無など、株主に理解を求める必要があります。

こうした株券なんかは、確か有価証券っていうのよね。

よく知っているね。資金調達や投資目的で、用いられているのが特徴だね。

返済不要で、お金を集められるというのは、かなり魅力的と思うんだけど。

最近では、最初から株式の上場目的で、起業するといった会社も増えてきているよ。

会社の立ち上げも、投資の手段になっているのね。

ベンチャーキャピタルが有名だけど、そのほかにもエンジェル投資などもあるよ。

なるほど。よく勉強になりました。

まとめ

資金調達の方法は、融資やローンのように借り入れを行う手段、在庫買い取りや売掛債権を売却する手段、そして出資による資金調達と三つの方法があります。

それぞれに、資金調達の手段は異なりますが、事業資金を調達する方法として一般的に行われています。

ただし、それなりのリスクがありますので、しっかりと経営状況を見極めながら行う必要があります。

以上、資金調達にはリスクがつきもの…でした。

\ メリット盛り沢山 /